Ako dlho mám investovať? Do čoho investovať? Koľko bude trvať kým zarobím? Moja investícia teraz stratila hodnotu, čo s tým? Koľko získam investovaním 20 EUR – má to zmysel? Tieto a mnoho iných otázok, ktoré Vás trápia. Všetky odpovede v sebe ukrývajú aj zásadný faktor – ČAS.

Ak hľadáte na rôznych internetových stránkach radu, ktorá Vám určite prinesie bohatstvo, môžete urobiť veľkú chybu. Na konci príbehu môže byť zbytočná strata, negatívna skúsenosť a smutný príbeh. Riešenia a stratégie v investovaní (a celkovo vo financiách) majú zohľadňovať Váš reálny finančný status, Vaše plánované ciele a hlavne čas, ktorý je pre Vás v rámci investovania akceptovateľný. Bez dôkladného poznania Vašich individuálnych potrieb, špecifických informácií a toho, čo pre to ste ochotný “obetovať”… Vám nikto nedá na tanieri “perpetuum mobile” na peniaze.

Verím však, že sa chcete nad tým zamyslieť komplexne a preto ponúkam pár bodov, ktoré zohľadnite. Nižšie uvedený text je skôr pre menej skúsených investorov, ktorí chcú začať a zhromažďujú informácie. S investovaním je spojené riziko, kedy je skutočne rozumné využiť aj služby investičného poradenstva, než utŕžiť zbytočné straty. V rámci investovania je dobré akceptovať aj svoj skutočný rizikový profil – v bankách a investičných spoločnostiach si urobte investičný dotazník.

1 – Stanovte si (dlhodobé) ciele a rozmyslite plán

Dôchodok? Cestovanie po svete? Vzdelanie pre deti? Chcete si postaviť dom? Vaše ciele a individuálne možnosti povedia, ako dlho máte investovať. Nemôžete mať všetko. Ak však chcete naplniť ciele, ktoré sú v živote pre Vás dôležité, investovanie Vám v tom skutočne dokáže pomôcť. Stanovte si, čo by ste chceli napr. o 10 – 15 – 20 rokov zrealizovať, zabezpečiť, získať…

Po zadefinovaní cieľov a očakávania je potrebné stanoviť si cestu. Plán. Práve v tejto fáze je najviac zmysluplné urobiť si dobrý prieskum, zvážiť možnosti a aj sa poradiť. Dobre nastavená stratégia, ktorú skutočne dodržíte po celý stanovený čas, Vám prinesie najlepší výsledok.

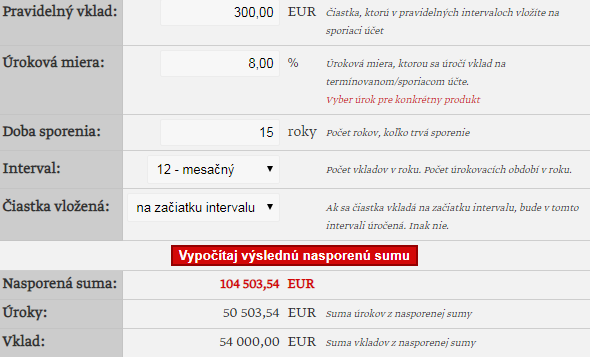

Majte reálne očakávania. V drvivej väčšine zarobiť 50% na investícii za rok nie je reálne. Vyhnite sa krátkodobému špekulovaniu a zvoľte stratégiu vo Vami akceptovanom časovom horizonte. Stratégiu, čo budete robiť, aby ste dosiahli očakávaný výsledok – povedzme pri 8%-tnom ročnom zhodnotení o 15 rokov (pozn. ide o príklad). Využite aj výhody zloženého úročenia a tiež kvalitné služby v oblasti finančného poradenstva.

Ukážka ako funguje pravidelné investovanie a zložený úrok

2 – Šetrite, resp. vytvorte si investičný budget

Pripravte si prostriedky na pravidelné investovanie. Šetrite. Ak chcete získať majetok, tak odložte peniaze najskôr pre seba, až potom plaťte ostatným. V rôznych zdrojoch sa uvádza, že by to mohlo byť 10% z Vášho príjmu. Ako hygienické pravidlo, to nie je zlá rada. Každý sme však individuálny a možnosti máme rôzne. Berte vždy do úvahy, aké máte ciele. Niekomu na jeho ciele postačí aj 7% z príjmov, niekto naopak bude potrebovať aj 25%. Treba vždy svoje ciele samozrejme skonfrontovať aj s realitou, resp. hľadať spôsoby a držať sa stratégie.

Metódy ako to docieliť sú rôzne. Než začnete investovať, mali by ste mať pokryté minimálne svoje pravidelné mesačné výdavky (likvidné prostriedky v dostatočnej výške na účte) a dostatočnú základnú rezervu (povedzme 6-12 platov/mesačných príjmov). Až z toho ostatného si môžete vytvoriť investičný budget – ten použijete na investovanie.

3 – Investujte pravidelne a budujte portfólio

Vždy zvažujte také investície, ktoré sú vhodné pre Váš “rizikový charakter”. V každom prípade pravidelné (ideálne aj dlhodobé investovanie) znižuje riziko výrazných negatívnych vplyvov na trhoch. Rovnako znižuje riziko aj rozklad prostriedkov do rôznorodých investícií. Takýmto pravidelným investovaním znižujete riziko, zároveň stále čerpáte výhody z dlhodobého rastu Vášho investičného portfólia. Vytvorte si radšej rozmanitejšie portfólio a nevsaďte všetko len na “jedného koňa”. Rizikovosť straty bude výrazne nižšia, keď investujete do viacerých aktív, sektorov, krajín, komodít,…

V rámci investičných nástrojov je relatívne bezpečné kolektívne investovanie, ktoré je u nás regulované aj legislatívou (na čele s Národnou bankou Slovenska). Zvážte preto časť prostriedkov investovať aj do fondov, ktoré sa v rámci tejto legislatívy musia riadiť. V poslednom období narastá záujem aj o ETF fondy. Okrem iného sú oslobodené po 1 roku aj od dane, čo nie je zanedbateľný benefit. Aj u nás sa rozširujú možnosti, ako môžete v rámci svojho portfólia investovať aj do ETF fondov.

Pri správnej stratégii a dostatočnom časovom horizonte je zmysluplné mať v portfóliu aj akcie. Vďaka akciám si kupujete podiel na podnikateľskom úspechu. Úspešné firmy rastú na hodnote a tým aj Vaše investície. Ako dlho investovať do akcií? V rámci bezpečnejšej stratégie je vhodné 10 a viac rokov. Selekcia konkrétnych firiem a akcií nie je jednoduchá. Pre menej skúsených investorov sú v tomto smere opäť vhodné skôr fondy, kde sa o takúto selekciu a rozloženie niekto odborne stará.

4 – Dodržujte svoj plán a časový horizont

Každá časť Vášho investičného portfólia sa bude nejako správať v čase. Reaguje na zmeny ekonomiky, dopytu/ponuky a vývoja trhov – rastie, klesá, rastie, klesá, opäť aj rastie. Ak ste si svoj plán stanovili zodpovedne a zohľadnili svoje špecifické potreby a možnosti, netreba sa stresovať v časoch, keď má Vaša investícia pokles. Viete predsa, aký máte cieľ, viete koľko mu chcete venovať času či peňazí. Ak máte pripravený investičný budget, viete za nižšiu cenu dokonca do portfólia prikúpiť.

Je veľmi málo investorov, ktorí získali tým, že vsadili na “rýchlu výhru”. Oveľa viac investorov získalo bohatstvo pravidelným investovaním.

Dobrej stratégie sa držte! Väčšina strát bežných investorov nastáva kvôli zle zvolenej stratégii. Alebo aj preto, že zo stresu a zbrklosti investície predali zbytočne v čase poklesu. Alebo museli predať, lebo väčšiu stratu by kvôli krátkodobej špekulácii “nerozchodili”. Investujte skôr dlhodobo a nešpekulujte s vidinou rýchleho zisku. Ak horizont vo Vašej stratégii je 10 rokov, tak predsa vystaviť sa strate v polovici tohto obdobia je zbytočné. Čas je dôležitý. Je veľmi málo investorov, ktorí získali tým, že vsadili na “rýchlu výhru”. Oveľa viac investorov získalo bohatstvo pravidelným investovaním.

Je dôležité nepodliehať panike a emóciám. Racionalita a chladná hlava sú pri investovaní nevyhnutnosťou. Ak pri poklese Vašej investície napr. o 30% nepodľahnete strachu a nepredáte so stratou, v dlhodobom horizonte Vás to pripraví na úspech.

5 – Neodkladajte na neskôr a nečakajte na vhodný čas

Aj kvôli poklesom trhov z dôvodu pandémie môže byť teraz vhodný čas na začatie s investovaním. Začnete investovať a nakupovať so “zľavou”. Trhy sú v poklese. Zároveň však platí, že nikdy nie je nevhodná doba. Oveľa viac dôležité je držať sa správnej stratégie. Ak budete stále čakať na vhodnú príležitosť a investovanie odkladať, pripravujete sa o to najcennejšie, čo môže mať investor k dispozícii. Teda celkový čas, kedy investuje. Práve faktor času zvyšuje šancu na vyššie zisky.

6 – Pozor na poplatky a ak je príležitosť, kupujte v “zľave”

Vždy sa zaujímajte o poplatky, resp. náklady, ktoré v rámci investovania platíte. Zároveň si treba povedať, že všetko má svoju cenu. Pri serióznom investovaní určite zbystrite pri heslách “zadarmo”, “úplne bez poplatku”, “najlacnejšie na trhu”, či “garantovaná výnosnosť investície”. Poplatky, resp. náklady, spojené s investovaním má každý investor. Mimoriadnu pozornosť tomu venujte pri väčších jednorázových investíciách. Pri mimoriadnych investíciách z Vášho investičného budgetu, využívajte aj obdobia poklesov, kedy kupujete v “zľave”.

Väčšina finančných konzultantov na Slovensku pôsobí v režime finančného sprostredkovania. Sú odmeňovaní formou provízie za produkty finančných inštitúcií, ktoré Vám sprostredkujú. Vy vďaka tomu môžete získať zadarmo bezplatné konzultácie a návrhy riešení. Finančným sprostredkovateľom za poradenstvo priamo neplatíte, nakoľko ich už odmeňujú finančné inštitúcie. Využite odbornú pomoc, avšak vždy sa snažte v základe porozumieť produktom a službám, ktoré si kupujete a platíte. Vždy sa pýtajte na výšku poplatkov, provízií a sprievodných nákladov, ktoré sa s každým finančným riešením spájajú.